電子帳簿保存法改正の4つのポイント|緩和措置はある?わかりやすく解説!

更新日:2025.09.09

ー 目次 ー

近年、急速な社会のデジタル化と働き方の変化に伴い、企業の経理業務も変革を迫られています。その中心にあるのが「電子帳簿保存法」です。1998年の制定以来、時代のニーズに合わせて改正を重ねてきた同法は、2022年1月の改正で、さらに多くの企業に影響を与えることになります。

本記事では、電子帳簿保存法の基本から、改正の背景、具体的な改正ポイント、そして企業が対応する上でのメリット・留意点までを網羅的に解説します。中小企業にとって特に大きな影響を与える今回の改正を、正しく理解し、スムーズな対応に繋げましょう。

電子帳簿保存法について

電子帳簿保存法(電帳法)が注目される理由は、今回の新型コロナウィルスの蔓延以降、各企業で在宅ワークが一般的になってきたことも大いに関係しています。

既存の紙ベース書類の電子化が、否が応でも急務となったためです。

電子帳簿保存法のあらまし

電子帳簿保存法は1998年に制定され、口頭では「電帳法」と称されることも多くなっています。

「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」が正式名称です。

書類電子化の動きを見据え、納税者による関連書類保存の負担軽減を目的としていました。

元来から法人税法や所得税法の定めにより、国税関係帳簿書類(国税関係帳簿と国税関係書類)の一定期間の保存が義務付けられています。

紙ベースでの保存が前提とはいえ、特定の条件下での国税関係帳簿書類を、システム上の電子データで保存することを認めていることが電子帳簿保存法の特徴です。

この電子帳簿保存法は時代の要請に合わせて、これまでも複数回のアップデートがされてきました。

2005年にはスキャナで読み取った電子データの保存が認められ、2015年にはそれまで3万円だった領収書・契約書の金額上限が撤廃されました。ほかにも電子署名も不要になるなどスキャナによる読み取り・電子データ保存の制度が緩和されています。

さらに2016年になると、デジタルカメラやスマートフォンで撮影した電子データの保存までも認められるようになりました。直近2020年にはキャッシュレス決裁における電子取引明細の保存も認定され、紙ベースの領収書は保存不要となっています。来る2022年1月の改正も、さらなるアップデートの位置付けです。

電子帳簿保存法の対象となる書類

国税関係帳簿書類(国税関係帳簿と国税関係書類)が電子帳簿保存法(電帳法)の対象となりますが、対象と保存方法の組み合わせにより3つに区分されます。概要だけは掴んでおきましょう。

● 国税関係帳簿(仕訳帳や総勘定元帳、固定資産台帳など)と決算に係る国税関係書類(貸借対照表や損益計算書、棚卸表など)、取引に係る国税関係書類(見積書・納品書・請求書の控えなど)に関する電子データ保存

● 取引に係る国税関係書類(見積書・納品書・請求書の控えや領収書、請求書、契約書など)に関するスキャナ保存

● 電子取引(注文書や契約書、見積書・注文書の控えなど)に係る電子データ保存

電子帳簿保存法の全てを知りたいなら

電子帳簿保存法完全ガイドブック電子帳簿保存法が改正された理由

電子帳簿保存法は、国税関係帳簿書類の電子保存を認める法律ですが、近年、その内容が大きく改正されました。この改正は、社会経済のデジタル化に対応し、納税者の利便性を向上させるとともに、税務行政の効率化を図ることを目的としています。

経済社会のデジタル化への対応

近年、企業活動におけるデジタル化が急速に進展しており、取引情報の電子化やクラウドサービスの利用が一般化しています。こうした状況を踏まえ、電子帳簿保存法を改正することで、企業がより柔軟にデジタル技術を活用し、効率的な経理処理を行えるようにすることが求められました。

経理の電子化による生産性向上

電子帳簿保存法改正により、帳簿書類の電子保存が促進され、経理業務の効率化や生産性向上が期待されます。具体的には、紙の帳簿書類の保管スペース削減、検索性の向上、リモートワークへの対応などが可能となります。

税務コンプライアンスの向上

電子帳簿保存法改正は、税務コンプライアンスの向上にも寄与します。電子データの保存・管理に関する要件を明確化することで、税務調査の効率化や不正防止につながると考えられます。また、電子データの信頼性確保により、納税者の適正な申告を支援することも期待されます。

電子帳簿保存法4つの改正ポイント

2022年1月に改正が予定される電子帳簿保存法(電帳法)ですが、今回の改正ポイントを4つに整理して説明します。

国税関係帳簿書類(国税関係帳簿と国税関係書類)を電子データで保存する際の要件と手続きが大幅に簡素化されることになりますから、中小企業における運用ハードルも一気に下がることが期待できます。

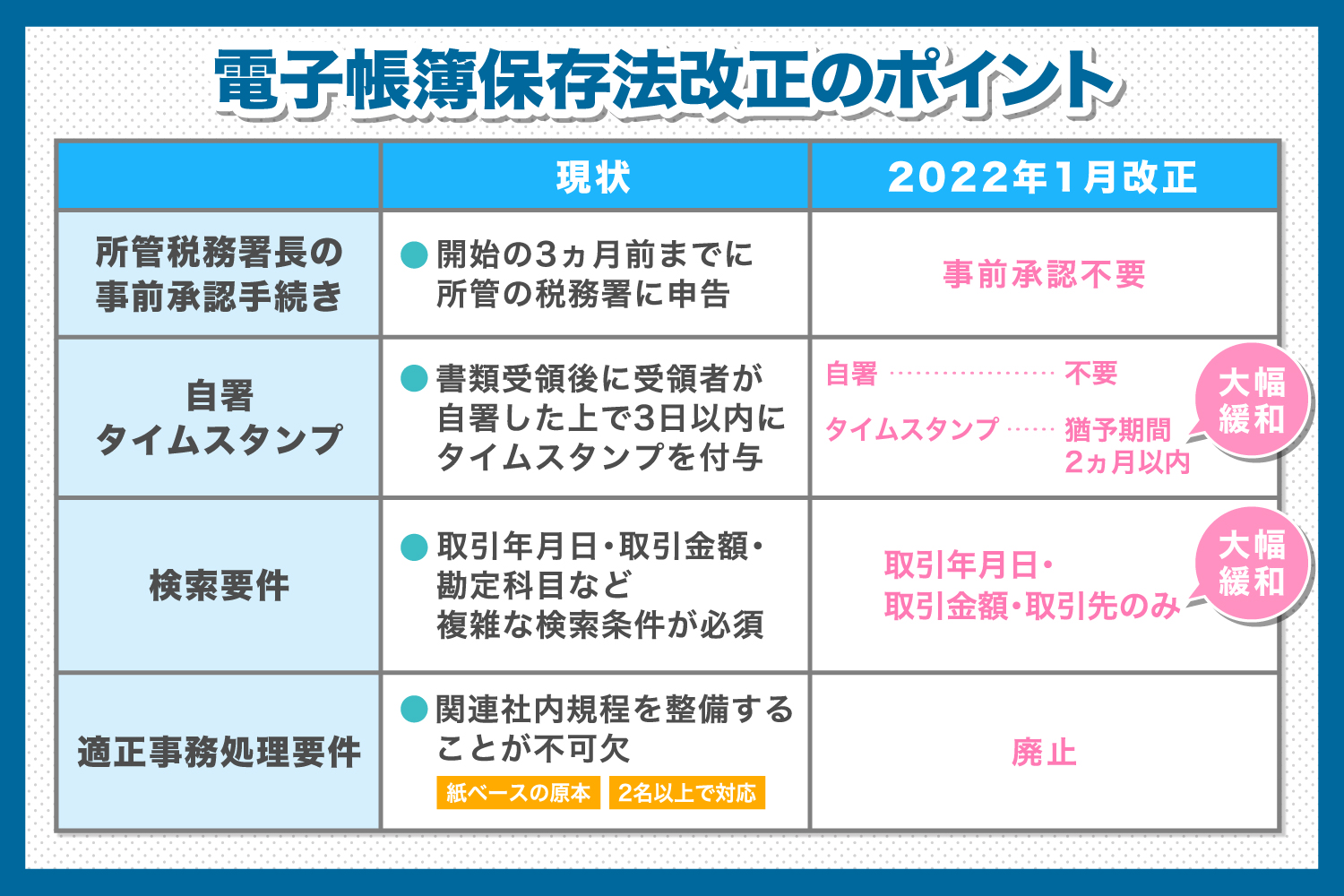

1.所管税務署長の事前承認が不要になる

スキャナによる書類の読み取り・保管を開始する場合、現状では開始の3ヵ月前までに所管の税務署に申告し、予め税務署長の承認を受けなければなりません。

承認を受けるまでは待機期間となり、承認されなければ却下通知が届きます。

そのため社内で書類の電子データ化を決定してから、一般的に6ヵ月~1年程度の準備期間を見込んでおく必要があるのです。来る法改正により、この税務署長から事前承認を受けるというステップがなくなります。

つまり電子帳簿保存法に対応可能なスキャナや会計システムを導入でき次第、速やかに書類の電子データ化・保存が可能になるのです。

2.自署が不要となり「タイムスタンプ」の要件が大幅緩和される

「タイムスタンプ」とは、電子データ化された文書が改ざんされていない原本であることを証明するマークのようなものと理解しておけば良いでしょう。電子化されたデータと、時刻情報とを組み合わせて構成されています。

タイムスタンプを付与された文書は、スタンプされた時刻以降には変更を受けていないことを客観的に証明することが可能です。現状では書類の受領後に受領者が自署したうえで、3日以内にスキャナによる電子データ化を行い、タイムスタンプを付与しておく必要があります。

法改正後はスキャナでの読み取り前に受領者が自署することが不要になるうえ、タイムスタンプ付与の猶予期間も2ヵ月以内へと大幅緩和されることになるのです。

同時に改正後には、電子データの修正や削除をログとして残すことができる、不正防止に対応したシステムを導入している企業に限っては、タイムスタンプの付与に代わってクラウド上での保存が認められるようになります。

担当者の対応工数が減少し、時間的な猶予も生まれることから、マンパワーに余裕がない中小企業への導入ハードルが下がることは明らかです。

3.検索要件が大幅に緩和される

そもそも電子データを保存するに当たっては、必要なタイミングで内容を閲覧できるよう、検索機能を確立しておく必要があります。ところが検索要件が細かく設定されていると、この登録・管理の業務に大きな工数を割かざるを得ません。

これまでは、取引年月日や取引金額、勘定科目など当該の国税関係帳簿書類に合わせて、主な記録項目を検索条件として指定可能であることが必要不可欠とされてきました。

同時に取引年月日や取引金額に関する記録項目については、範囲指定して検索条件を設定可能であることも求められています。

さらに任意の2つ以上の記録項目を組み合わせて検索条件を設定できることも必須とされ、検索要件の複雑さが電子データ化導入のハードルとなりかねない状況です。

今回の改正後には、検索要件が取引年月日と取引金額、そして取引先のみとされ、大幅に簡略化されます。

併せて国税庁などの要求に従って、保存している電子データのダウンロードに随時応じることが可能な場合には、範囲指定や記録項目を組み合わせて検索条件を設定できる機能の確保は不要です。

4.適正事務処理要件が廃止される

これまでの電子帳簿保存法(電帳法)では、不正防止を目的とする内部統制として、関連社内規程を整備することが不可欠とされています。言い換えれば、電子データの事務処理についても、厳重なチェック体制の確立と定期的な内部監査が求められている訳です。

チェック実施のためには紙ベースの原本が必要とされ、電子データ化したうえに同時に紙ベース書類の保存も求められるという、非効率的な事務処理を余儀なくされています。

加えて事務処理担当者同士を相互チェック(相互牽制)させる目的で、常に2名以上での対応が必須とされている現状です。

これらの厳しい適正事務処理要件(内部統制要件)は、とりわけマンパワーが不足しがちな中小企業にとって、書類の電子データ化を進める際の障害となっているケースが少なくありません。

法改正後はこれらの適正事務処理要件が廃止され、定期監査までの保存が必須であった紙ベース原本は、スキャナによる読み取り後直ちに破棄可能となります。

また事務処理における相互牽制の考え方も撤廃されることになっており、常時1名での対応が認められることになりました。

改正電子帳簿保存法に対応するメリットや留意点

最後になりますが、この度改正される電子帳簿保存法(電帳法)に対応するメリットや、留意点についても説明しておきます。経営や担当者は必ず頭に入れておくようにしましょう。

改正電子帳簿保存法(電帳法)に対応するメリットは、大手企業よりも予算やマンパワーが限られる中小企業こそ大きいと言えそうです。

紙や印刷に係るコストを削減できる

これらは最初に思い当たるメリットでしょう。

書類の電子データ化が進めば、用紙代や印刷機のインク代、保管するためのファイル代、保管スペースの確保など、紙ベースでの保存に要していたコスト負担が軽減されます。

言うまでもなく書類整理やファイリングに係る工数の削減にもつながりますので、事務職員の人件費も抑えることが可能です。

また電子データ化された書類を自社サーバで管理すれば、サーバの運用・管理コストが生じます。

それでもクラウドサービスを利用すれば、このコスト負担も不要です。

バックオフィス業務の効率化につながる

ここが一番のメリットだと言えるかも知れません。

社内で取り扱う情報の電子データ化が進展すれば、必要な参照書類の検索効率が大きく上がりますし、決裁フローの電子化によるバックオフィス業務のスピード化・省力化にも貢献できるのです。

ネットワーク上での書類交換が可能になりますから、遠隔地の自社拠点や事業投資先、取引先などとの業務コミュニケーションがはかどります。

紙ベース書類の到着を待つタイムロスを減らすことができるため、無駄な待機時間も少なくなるでしょう。

不正行為に係るペナルティが重くなったことに留意する

2022年1月から適用される電子帳簿保存法(電帳法)の改正により、電子データ化導入の要件が大幅に緩和されることは、企業活動にとっては歓迎すべきことです。

これを機に多くの中小企業においても、国税関係帳簿書類の電子データ化が急速に進むことが予想されます。

ただし電子データ化導入のハードルが下がると同時に、不正行為抑止のための担保として、重加算税の加重措置が課されることも忘れてはなりません。

電子データとして記録された事項に関する隠蔽、もしくは仮装された事実に基づく申告が行われ、かつ当該データの改竄が当局に把握された際には、通常課される重加算税の金額に加えて、さらに10%がペナルティとして上乗せされます。

不正行為が発覚した際のペナルティはこれまで以上に重くなりますから、不備・不正を抑止するための具体的な措置を講じておくことが、従来よりも一層大切になりました。

経営や担当者はくれぐれも留意しておきましょう。

電子帳簿保存法(電帳法)の改正は中小企業にこそメリット大

2022年1月に改正となる電子帳簿保存法(電帳法)について、同法の基本から改正されるポイント、対応するメリットや留意点に至るまで、全体像が把握できるように解説してきました。

中小企業にこそ改正のメリットが大きく影響してきますので、コスト削減やバックオフィス業務の効率化を進める千載一遇の好機として捉え、活用してしまいましょう。